Введение: Когда звонки от менеджера прекращаются

Сначала немного тишины. Потом письмо на электронную почту, набранное формальным языком юридического отдела. Затем вход в интернет-банкинг дарует только одно — страницу ошибки с кодом блокировки. Для многих это приходит как гром среди ясного неба: счёт в швейцарском банке, на котором вы копили годами, внезапно заморозили.

Паника — первая реакция. Тревожные мысли начинают множиться: конфискация ли это? Потеря ли это денег? Нужно ли уходить на дно? Дышите. Статистика показывает, что в 90% случаев блокировка счёта — это не конфискация, а пауза для разбирательства. Швейцарские банки заблокировали ваш счёт не потому, что хотят присвоить себе ваши деньги, а потому что они обязаны выполнять строжайшие требования FINMA, FATF и ЕС по борьбе с отмыванием денег и финансированием терроризма.

Ключевой момент: блокировка — это процесс, а не приговор. Если вы действуете юридически грамотно, без эмоций и паники, есть вполне реальный путь к разблокировке. В этом материале мы разберёмся, почему это происходит, что делать в первый час после блокировки, какие документы подготовить, и как не свалиться в яму de-risking, из которой банк просто не захочет вас доставать.

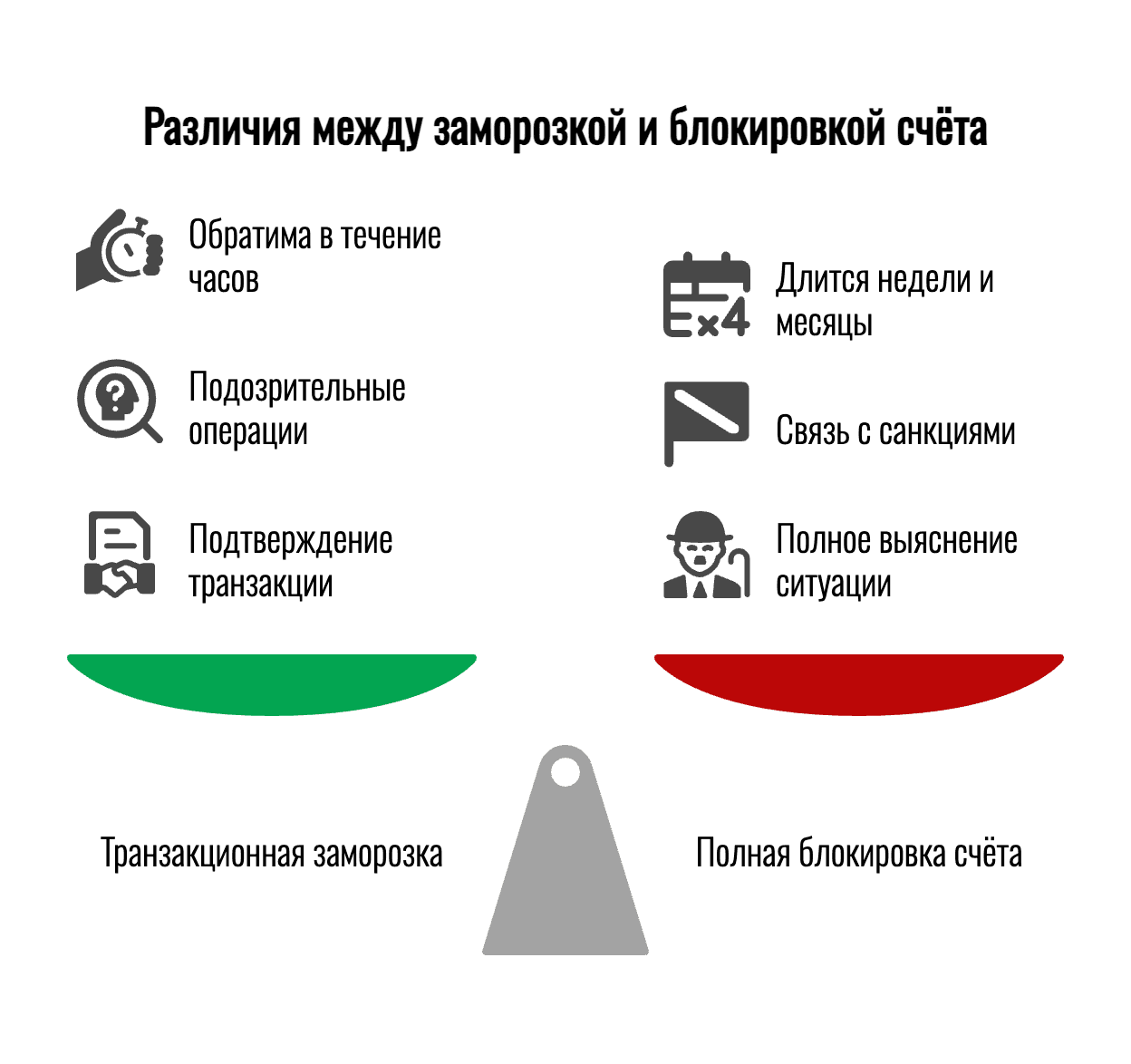

Типы ограничений: «Заморозка» vs «Блокировка» vs «Закрытие»

Прежде чем паниковать, нужно чётко понимать, с какой ситуацией вы столкнулись. Швейцарские банки используют разные инструменты ограничения доступа к средствам, и каждый означает разное.

Транзакционная заморозка (Transaction Hold)

Это самый лёгкий и обратимый вариант. Банк приостановил одну или несколько конкретных операций, потому что они показались ему подозрительными. Типовой сценарий: вы попытались перевести $500 000 другому юридическому лицу без предварительного уведомления, и система выдала флаг. Банк вам звонит, просит подтвердить транзакцию, объяснить её назначение, и если ответ звучит логично — разморозка происходит в течение часов, редко — дней.

Полная блокировка счёта (Account Freeze)

Это уже серьёзнее. Банк полностью остановил все операции по счёту, от входящих переводов до выходящих. Причины могут быть разные: Compliance отдел обнаружил потенциальную связь с санкционным списком, клиент попал в World-Check (автоматическую базу данных проверки на PEP и риски), или документация в досье считается устаревшей и требует перепроверки. На этом уровне блокировка может длиться недели и месяцы, до полного выяснения ситуации.

Принудительное закрытие счёта (De-risking / Forced Closure)

Это уже финал — банк вас просит убрать деньги и уйти. И вот здесь начинается беда, потому что банк не объясняет причину очень подробно (часто ссылаясь на «политику de-risking»), выдаёт вам чек или предлагает перевод, но новый банк, готовый принять такой перевод, найти очень сложно. Происходит это обычно, когда банк решил, что управление рисками, связанными с вами, дороже, чем комиссии, которые вы платите.

Ключевая разница: блокировка может быть обратима, de-risking — почти нет. Первая нуждается в разбирательстве, вторая — в новой стратегии.

Почему швейцарские банки блокируют счета: Топ-5 причин в 2025 году

Швейцарские банки работают под микроскопом регулятора. FINMA (Федеральное управление по финансовому надзору), SECO (Государственный секретариат по экономике, который ведёт санкционные списки), центральный банк SNB — все они требуют максимальной чистоты. Вот главные причины, по которым счёт может быть заморожен именно сейчас, в 2025 году.

1. Попадание в санкционные списки SECO или ЕС

Самая частая причина для клиентов из России и Беларуси. Швейцария полностью синхронизирована с санкционной политикой ЕС. В декабре 2025 года вступили в силу новые ограничения 19-го пакета санкций против России: добавлены 22 физических лица и 42 компании, в основном связанные с военно-промышленным комплексом, энергетикой и теневым флотом.

Для Беларуси запреты ещё суровее: с 2 декабря 2025 года лицам из ЕС запрещены любые транзакции с тремя белорусскими банками: Альфа-Банком, Сбербанком и ВТБ. Если вы получили перевод от человека или компании из санкционного списка — ваш счёт заморозят немедленно.

Как это выглядит на практике: система SECO ежедневно сканирует все входящие переводы и владельцев счётов. Если клиент или отправитель совпадают с санкционным списком — счёт блокируется автоматически, без предварительного уведомления.

2. Уплата налогов в России или непрозрачные источники дохода

Этот риск особенно актуален, если вы уплачиваете налоги в бюджет России. В 2023 году швейцарские банки начали предупреждать клиентов из России: если они продолжают быть владельцами российских компаний, платящих налоги, или сами платят налоги на родине, счёт будет закрыт.

Логика банков понятна: если клиент платит налоги в России — это значит, у него есть коммерческие интересы или доходы в России. А Россия в санкциях. Транзакции с Россией несут повышенный риск, и комплаенс-отделы швейцарских банков предпочитают избегать такого «токсичного» клиента.

Кроме того, банк проверяет, можете ли вы объяснить источник первоначального капитала. Если вы утверждаете, что заработали миллион в 2005 году, но документов нет — это красный флаг. В 2025 году требования FINMA к Source of Funds (SOF) стали жёстче: нужны договоры, налоговые декларации, выписки из реестров, подтверждение от третьих лиц.

3. Комплаенс-проверка и перепроверка Source of Funds

Source of Funds (SOF) — это очень просто: откуда конкретно взялись ваши деньги, которые вы положили в банк? Банк не просит объяснение про весь ваш жизненный путь к богатству. Он просит конкретно: вы внесли $200 000 31 октября — где они лежали раньше, откуда они пришли, какой договор их «рождает»?

Пример: вы продали квартиру за $500 000. Банк хочет видеть:

- Договор купли-продажи

- Выписку от риэлтора

- Документы из реестра недвижимости, подтверждающие вашу собственность

- Транзакцию поступления денег на ваш счёт

Если этого нет или документы «потеряны» — счёт замораживают до выяснения. Процедура может занять месяцы, особенно если сделка была давно, и вам нужно искать оригиналы документов.

4. Нетипичные и подозрительные транзакции

Банк отслеживает паттерны вашей активности. Если 10 лет счёт был спокойным, переводы по 10–50 тысяч франков в месяц, а потом внезапно пришла транзакция на $2 миллиона от неизвестного источника — система выдаёт флаг. Особенно если она быстро ушла дальше, на третий счёт.

Это похоже на отмывание денег (и технически может быть им). Банк вынужден приостановить операции и разобраться. Если вы приносите логичное объяснение (наследство, продажа бизнеса, выплата по договору) с документами — разморозка возможна. Если нет — счёт может остаться закрыт.

5. «Спящий» счёт, информация в СМИ или World-Check alert

Если счёт не использовался 2–3 года, банк вправе считать его потенциально рискованным. Есть специальная процедура для «спящих счетов» (dormant accounts) в Швейцарии, и после определённого периода они передаются Swiss Banking Ombudsman. Но до этого банк может заморозить счёт просто для перепроверки — живы ли вы ещё, нужны ли вам деньги.

Кроме того, если о вас появилась негативная информация в прессе, или система World-Check (международная база данных PEP, санкций, уголовных дел) сгенерировала «hit» — счёт замораживается автоматически. Скажем, в новостях вышло, что вы — бизнес-партнёр какого-то политика под санкциями. Система вас свяжет, и потребуется расширенная проверка.

Что категорически нельзя делать при блокировке счёта

Первый инстинкт при блокировке — действовать. Звонить, грозить, пытаться что-то быстро вывести, наставить условия. Это самая большая ошибка.

❌ Угрожать менеджеру судом или скандалом

В Швейцарии работает совсем другая культура переговоров, чем на постсоветском пространстве. Если вы начнёте угрожать судебными исками, публичным скандалом или расскажете в СМИ про «грабёж», менеджер просто закроет канал общения и передаст дело юридическому отделу. После этого общаться будет некому — только письма от адвокатов.

Швейцарские банки знают, что они правы с юридической точки зрения (у них работают лучшие регулятивные команды в мире). Угрозы их не испугают, но испортят отношения окончательно.

❌ Пытаться срочно вывести остатки мелкими суммами

Это называется смурфинг (smurfing) — разделение крупной суммы на множество мелких транзакций, чтобы избежать обнаружения. Это форма отмывания денег, и система это видит.

Если счёт уже под подозрением, а вы начинаете вывод мелкими суммами, это выглядит как подтверждение худших опасений банка. Счёт не просто заморозят, его закроют окончательно, и вывести денег станет намного сложнее.

❌ Предоставлять поддельные или недостоверные документы

Photoshop обнаруживается мгновенно. Если вы предоставите поддельный договор или фальшивую справку от налоговой, это не просто закроет счёт — это откроет уголовное дело. Дальше уже не до банка, будут полиция и прокуратура.

В Швейцарии с документами не шутят. Это означает не только конец отношений с этим банком, но и полный запрет в экосистеме швейцарского приватного банкинга. Это — «волчий билет» на всю жизнь.

Пошаговый алгоритм действий по разблокировке счёта

Хорошо. Счёт заблокирован. Паника позади. Что теперь?

Шаг 1: Получить письменное уведомление о причинах блокировки

Первое, что нужно сделать — требовать письма. Позвоните на горячую линию банка, запросите письменное обоснование блокировки счёта. На английском это звучит как: «I request a written notification detailing the specific reasons for the account freeze, in accordance with regulatory requirements.»

Важно: менеджер может сказать «причину пока раскрыть не можем», ссылаясь на конфиденциальность. Это нормально. Но он должен дать вам хотя бы категорию: «это санкции», «это SOF», «это подозрение в отмывании», «это de-risking», «это спящий счёт».

Письмо — это ваш якорь для всего дальнейшего процесса.

Шаг 2: Провести аудит своего досье глазами комплаенс-офицера

Получив письмо, постарайтесь увидеть себя глазами банка. Откройте свой договор, документы, которые вы предоставляли при открытии счёта. Какая там информация? Есть ли в ней противоречия? Упомянули ли вы про связи с Россией, про владение компаниями, про источники дохода?

Ключевой вопрос: есть ли в моём досье «красные флаги»? Вот они:

- Информация об источниках доходов неполная или противоречива

- Вы указали род занятий, который может быть связан с санкциями

- Появилась новая информация о вас в открытых источниках (новости, сайты, судебные реестры)

- Ваши адреса не совпадают (например, паспорт из России, ВНЖ в Швейцарии, но письма приходят в третью страну)

- Кто-то из ваших бизнес-партнёров под санкциями

Честная самооценка здесь критична.

Шаг 3: Подготовить полный пакет документов

Теперь — самое важное. Вы должны предоставить банку такой набор документов, что у комплаенс-офицера не будет вопросов. Вот список:

Документы личности и адреса:

- Нотариально заверенная копия паспорта (не потребуется, если он уже в досье)

- Доказательство текущего адреса (счёт за электричество, газ, интернет, не старше 3 месяцев)

- Справка из муниципального реестра (если вы в Швейцарии)

Финансовые документы:

- Налоговые декларации за последние 3–5 лет (в стране вашего налогового резидентства)

- Выписки из других банков (если деньги перед поступлением в этот банк лежали там)

- Справка от бухгалтера или налогового консультанта о ваших доходах

Документы на конкретные операции:

- Если блокировка связана с конкретной транзакцией — договор, который эту транзакцию обосновывает

- Счёт-фактуру от продавца

- Выписку реестра (если это недвижимость, собственность)

- Письмо от контрагента с объяснением

Документы о структуре владения (если применимо):

- Учредительные документы любых ваших компаний

- Свидетельство о регистрации

- Список бенефициаров (если это есть)

Письмо от профессионала:

- Письмо от вашего адвоката, бухгалтера или консультанта с подтверждением, что все ваши финансовые операции легальны и документированы

Это — минимум. Если ситуация сложная (санкции, иностранный источник, владение бизнесом) — может потребоваться больше.

Шаг 4: Переговоры с банком и представителем

Здесь есть два сценария:

Сценарий А: Вы можете звонить и писать напрямую.

Попросите встречу с менеджером по работе с клиентами или напрямую с compliance team. На встречу придите с полным пакетом документов. Письмо должно быть на английском, спокойном, профессиональном тоне. Вот шаблон начала:

«I understand that my account has been subject to a review. I am fully committed to resolving this matter and have prepared comprehensive documentation to address any compliance concerns. I request a meeting to discuss the issues and provide the necessary clarification.»

Встреча может быть очная (если вы в Швейцарии) или по видеоконференции.

Сценарий Б: Банк требует представителя.

Если вы не в Швейцарии, или менеджер предлагает работать через адвоката — согласитесь. Наймите швейцарского юриста или консультанта по complaнce, который специализируется на таких случаях. Он подготовит письмо в банк с вашими документами, проведёт переговоры, и станет вашим голосом перед комплаенс-офицером.

Время переговоров может растянуться на 2–8 недель. Будьте терпеливы. Банк не обязан спешить.

Если банк отказывается разблокировать счёт: Как защитить свои права

Иногда даже самые убедительные документы не помогают. Банк может сказать «нет», и всё. Причина может быть скрыта за политикой de-risking. Что делать?

Швейцарский банковский омбудсмен (Swiss Banking Ombudsman)

Это ваш последний рычаг воздействия внутри швейцарской системы.

Швейцарский банковский омбудсмен — это бесплатная, нейтральная служба, которая разрешает споры между клиентами и банками. Процедура не обязательна для клиентов, но обязательна для банков-членов Swiss Bankers Association.

Как это работает:

- Первый шаг — официальная жалоба в банк. Вы пишете письмо в управление или в отдел complaints банка с чётким требованием и обоснованием. Письмо должно содержать всё то, что вы уже обсуждали, плюс новые аргументы (если они появились).

- Второй шаг — если банк не отреагировал или отказал. Вы подаёте жалобу непосредственно Swiss Banking Ombudsman. Это можно сделать онлайн (https://www.dormantaccounts.ch) или по почте.

- Третий шаг — медиация. Омбудсмен начинает процесс посредничества, связывается и с вами, и с банком, ищет взаимоприемлемое решение. Процесс не имеет обязательной силы, если обе стороны не согласны, но банк очень дорожит своей репутацией и часто идёт на компромиссы.

Важная деталь: обращение к омбудсмену может служить альтернативой судебному разбирательству. По Закону о финансовых услугах (FinSA), действует принцип «сначала примирение, потом суд». Если вы начнёте судебное дело, процесс омбудсмена немедленно прекращается и передаётся в суд.

Для спящих счетов есть отдельная процедура через Central Claims Office, но обычной блокировки это не касается.

Перевод средств в другой банк

Если омбудсмен не помог, и банк всё ещё отказывается разблокировать — нужна новая стратегия. Вариант: потребовать от банка перевести средства в другой банк. Технически банк вас не может удерживать силой. Ваши деньги — ваши.

Но здесь подвох: когда первый банк отправит запрос на переводы средств в новый банк, новый банк УВИДИТ, что счёт был заморозен. Это красный флаг для нового банка. Есть риск, что новый банк откажется принимать эти средства. De-risking часто распространяется на целую экосистему.

Поэтому очень важно найти банк, который:

- Специализируется на сложных клиентах

- Имеет опыт работы с блокировками и обходом de-risking

- Готов провести собственное due diligence и согласиться с вашей позицией

Это не просто, но возможно. Обычно помогают специализированные консультанты по private banking в Швейцарии.

Скорость разблокировки: Реальные сроки в разных банках

По данным официальной статистики Money Laundering Reporting Office Switzerland (MROS), счета швейцарских клиентов замораживаются в среднем на срок от 3 недель до 6 месяцев в зависимости от сложности ситуации. Около 50% замораживаемых счетов содержат совершенно легальные транзакции — это означает, что банк просто был перестраховщиком.

UBS применяет особенно строгий подход к клиентам из стран, находящихся под санкциями. Начиная с 2023 года, банк закрывает счета клиентов, которые продолжают платить налоги в России или владеют российскими компаниями. Процесс разблокировки в UBS может занять 4–12 недель, а в некоторых случаях полностью завершиться de-risking.

Julius Baer, напротив, закрыл все операции с клиентами, зарегистрированными в России, но более гибко подходит к клиентам с русским происхождением, проживающим за границей. Если клиент предоставляет убедительные документы, разблокировка может произойти за 3–6 недель.

Практический вывод: наличие профессионального юриста или консультанта по compliance может существенно сократить сроки разблокировки, поскольку специалист знает, как должным образом документировать требования банка и взаимодействовать с compliance-офицерами.

Топ-5 стран для открытия банковского счёта в 2025 году

Что нужно делать до открытия счёта, чтобы избежать блокировки

Если это всё звучит устрашающе, помните: профилактика лучше лечения. Вот что нужно делать, чтобы избежать блокировки с самого начала:

- Полная прозрачность при открытии. Скажите банку всё: где деньги, откуда они, что вы планируете делать. Не скрывайте русское происхождение, владение компаниями, ничего. Лучше раз честно рассказать, чем потом оправдываться.

- Документация с первого дня. Держите все договоры, квитанции, выписки банков, где лежали деньги раньше. Это ваша подстраховка.

- Прозрачные транзакции. Если планируете крупный перевод — уведомите банк заранее. Перечислите документы, которые его обосновывают. Дайте банку время.

- Наймите профессионала при открытии. Для открытия счёта в иностранном банке, особенно если ваша ситуация сложная (санкции, иностранные доходы), найдите швейцарского адвоката или консультанта по compliance. Это инвестиция, которая окупится многократно.

Заключение: Действовать сейчас, пока счёт не закрыли окончательно

Если ваш счет заморозили — это не конец. Это сигнал к действию. Время работает против вас. Чем дольше счёт находится в статусе «under review», тем выше риск, что банк просто закроет его как слишком сложного клиента и выдаст вам чек, который вы никуда не сможете внести.

Вот краткий чек-лист ваших действий:

✅ День 1: Позвоните банку, потребуйте письменное уведомление о причинах

✅ Дни 2–3: Соберите все документы, которые могут подтвердить вашу позицию

✅ День 4–5: Напишите письмо в банк с полным объяснением и приложениями

✅ Неделя 2: Попросите встречу с compliance офицером

✅ Неделя 3–4: Если встреча не помогла, подайте жалобу Swiss Banking Ombudsman

✅ Недели 5–8: Параллельно ищите альтернативные банки для перевода средств

Не ждите письма о закрытии счета. Не надейтесь, что «само рассосётся». Действуйте теперь.

Если вы не уверены в своей позиции перед банком, или ваша ситуация кажется безнадёжной — не паникуйте. Есть специалисты, которые помогают в точно таких ситуациях. Они знают, как говорить с комплаенс-офицерами, какие документы предоставить, какие аргументы использовать. Часто, даже когда всё кажется потеряно, профессиональное юридическое сопровождение даёт новую жизнь замороженному счёту.

Ключевая статистика: